中国户外产业进入调整期末期 出现回暖和调整态势

中国户外产业进入调整期末期 出现回暖和调整态势

2019年6月27日,第14届亚洲户外展览会(Asia Outdoor Trade Show)展期第一天,亚洲户外高峰论坛在南京国际展览中心B厅M9700举行。北京德曼斯展览展示咨询有限公司总经理张吉大先生发布了《2018中国户外用品市场报告》。

张吉大先生讲述了2018年中国户外界发生的变化、行业权威数据和未来发展趋势。并提到在各种户外报告当中,这是一个行业的基础数据,是一份清晰的报告。如今市场变化非常快,户外用品行业、体育行业与休闲,甚至是和旅行,这个界限越来越模糊。这是一份既有优点也有局限性的报告。

中国户外产业进入调整期末期

2014年以来,中国户外用品市场一直在经历着一个产业调整期,期间无论是品牌还是渠道都在经历着不同程度的洗牌与重组。一部分产业成员在此过程中受到了不同程度的冲击,但从行业整体发展来看却是产业自身逐步完善,进而进入下一个发展阶段的必然过程。

2016年以来,户外行业在很大程度上出现了回暖和调整的态势,各主要品牌均已在战略高度找到了自我定位,新生的中小品牌也找到了自我发展的途径;渠道方面经过网络销售的调整,整体构架更加趋于合理化和完善化;同时,户外行业的外延也在不断扩大,为市场带来了更多的基础消费群体。

现实情况表明中国户外产业已经进入调整期末期,预计在2019年秋冬季进入尾声。2018年的具体行业数据也在印证着上述观点。

“体育户外市场”的份额呈上升趋势

依据产品与户外运动的切合度,我们将户外用品市场划分为四部分组成:

1)由专业户外品牌构成的核心户外市场。专业户外品牌是指那些植根于户外行,其主要收入来自于户外产业的品牌和公司;

2)拥有户外产品的体育品牌:是指其主线产品为传统体育产品,但其产品线的一部分已经包含了户外产品,但尚未成为其主导产品的品牌。例如阿迪达斯、耐克、李宁、安踏等;

3)拥有户外产品的时尚与休闲品牌:是指其主线产品为时尚与休闲产品,但其产品线的一部分已经包含了户外产品,但尚未成为其主导产品的品牌。例如lotto、Jeep、camel active等;

4)拥有户外产品的低端消费市场品牌。例如,迪卡侬旗下的Quechua以及麦德龙、沃尔玛等超市中销售的诸多户外品牌。

我们将户外用品市场划分成四部分,有助于我们分析研究市场的变化,看清户外市场的全貌,特别是对市场投资者,“明确边界的统计数据才有参考价值”。

本报告以核心户外用品市场为研究分析的重点;为了便于读者区分,我们将整体户外市场称为“泛户外市场”。

2018年国内泛户外市场规模达595.9亿元

2018年国内泛户外市场规模达595.9亿元与2017年对比,2018年泛户外市场的突出特征是,“体育户外市场”的份额呈上升趋势,这与2013年以来国内体育用品市场结束调整,进入新一轮增长周期密切相关。

2018年低端户外市场的整体份额基本与上年相同,但是,由于迪卡侬在过去两年的快速增长,在低端户外市场内的份额明显上升,占比达30%。

行业即将渡过调整期

核心户外用品市场是整个户外市场的一部分,也是户外产业的核心力量所在,深入研究这部分市场情况的意义对行业的重要性是不言而喻的。

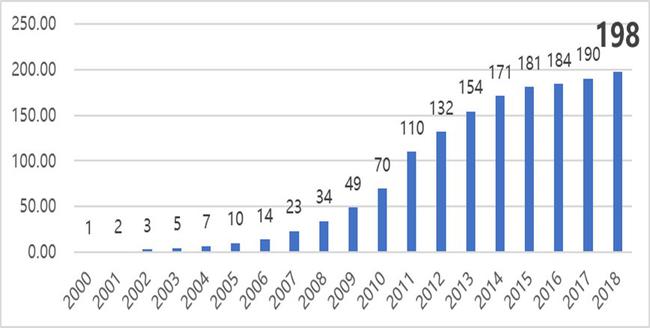

2000-2018国内核心户外市场规模

2000-2018国内核心户外市场规模2018年国内核心户外市场规模达到198亿元,较上年增长4.1%,增速略有上扬,但仍不显著。预示着行业即将渡过调整期,进入下一个上升期。

与2017年度的情况相似,传统意义上的大品牌对2018年的增幅贡献依然有限,大多数单个品牌增幅趋向于零,个别还出现小额负增长。增加的部分,一方面是由新兴的以网络渠道为主的品牌带来的,另一方面是由个别市场调整战略更加成功的品牌带来的。

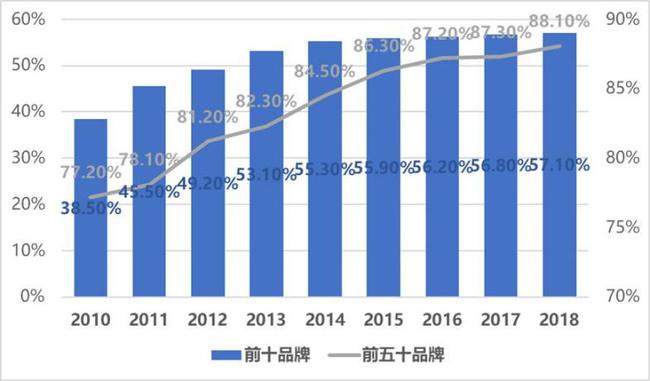

户外市场集中度相对稳定

通过对核心市场主要大品牌的持续统计,我们发现近年来市场集中度变化并不明显。在一定程度上体现出了市场的限定性倾向。

虽然个别品牌由于种种原因失去了部分市场地位,但其留下的市场空白往往瞬间就会被新品牌——而不是其他大品牌——填补。出现这种状况的主要原因在于各大品牌相互错位兼容的市场定位,这种现状在很大程度上是能够保持中国户外市场在相当一段时间内保持市场集中度相对稳定,整体产品保持一个平稳的发展态势。

市场集中度统计

市场集中度统计国内品牌占比逐年增加

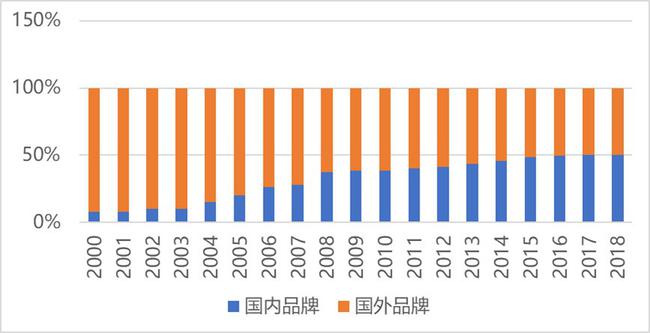

有关对中国户外品牌的统计,需要说明以下几点:

首先,我们目前仅对核心户外市场的户外品牌进行统计,以保证数据的历史一致性与公正性;

其次,由于多数品牌不会以正式的官方名义退出市场。在现实中又有部分库存在进行销售。因此具体的品牌数量统计并不能完全反应市场上活跃的品牌数量;

第三,对于部分具有国际身份的品牌,我们一般情况下按其主要市场所在地进行国别分类统计。

核心户外品牌数量的变化趋势

2018年核心户外品牌总数到达903个,其中,国内品牌454个,国外品牌449个。

渠道变化进程仍然在继续

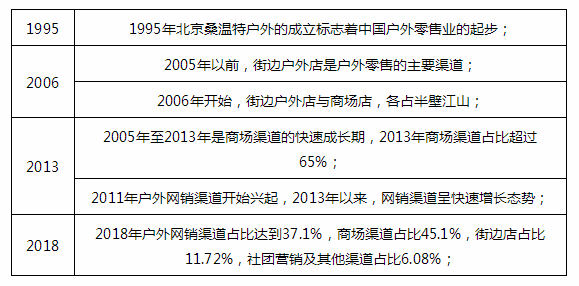

1、户外渠道构成,以及演化趋势

户外用品销售渠道主要包括三部分,百货商场渠道、专业户外店(街边店)和网络销售渠道。

渠道变化进程仍然在继续,对市场产生深远影响。

在过往20余年的演化过程中,市场首先经历了商场店的快速崛起,其后是网销的崛起。在这两次崛起中,都有“远见者”,先行一步,抓住机遇,使品牌得到快速发展。

在下一步的渠道发展过程中,渠道的类型将更加多元化和多样化,通过不同类型的跨行业合作,也将产生更多样化的渠道销售类型,并因此产生更加复杂的渠道的竞争业态。

不过,从总体趋势上来说网络渠道在相当长一段时间内将持续挤压街边店与商场店渠道份额。但也不会产生本质上的巨大变化,具体情况见下图:

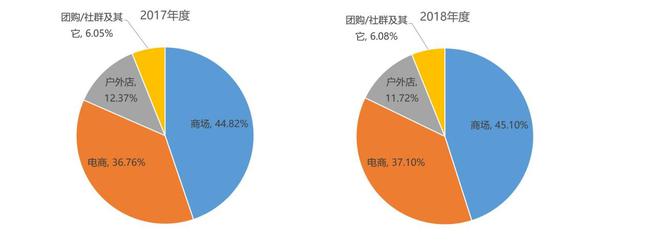

2017-2018年各销售渠道市场份额

2018年街边店占比11.72%,商场店占比45.1%,网络占比达到37.1%。

由于户外用品中绝大多数产品属于“拎包式购物”模式,因此能够很好地适应网络销售模式。网络销售模式的比例还将继续增大,但随着网络销售模式成本的增加,其增长速率将相对减缓。

不过,从全行业零售变化来看。国内一二线城市在2015年年底基本已经完成商圈转变过程,即由核心商圈模式向社区化商圈的转变。户外零售模式也随之发生了一些细微的变化。一方面导致店铺数量的小幅增加,但另一方面却未能实现单店零售额的整体提高。

随着商圈模式的成型,户外用品强调体验性的特征将逐步凸显出来。这一点为街边店模式的未来发展留下了一部分空间,但需要进行整体模式的相关调整的资源的整合。

服装服饰仍然是主要的销售品牌

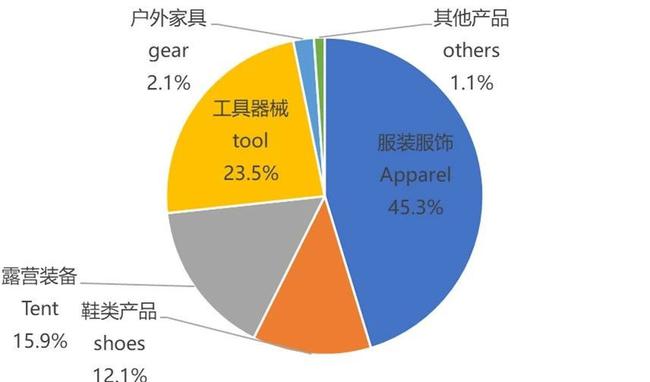

根据我们的研究方法,把户外用品分为服装服饰类、鞋类产品、露营装备、户外家具及其他类产品五大类目。在2018年,中国户外用品市场中,服装服饰仍然是主要的销售品牌,占总体销售额的45.3%;露营装备占15.9%,鞋类产品占12.1%。随着户外运动概念的扩大和消费者的成熟,近年来工具器械类产品的增长速度相对较高,在2018年占23.5%。在此类产品中,新技术应用体现得较为突出,从而带动了产品的更新换代,推动了其消费的热情。

2018年各品类户外用品销售占比

中国消费者数据参考

在2018年,亚洲户外用品展览会通过与诸多机构的合作,开展了面向全阶层消费者的市场调研工作,旨在为行业提供相应的参考数据。今后,我们还将继续开展相关工作,并逐步扩大调研对象,消弭被访者人群偏心性,力求给出一份最具代表性的中国户外用品消费者调研报告。

1、中国户外运动人口概况

根据国家统计局相关资料,2018年中国人口总数达13.9亿,与2013年相关数据相比,增长了1.68%。中国人口增长势头明显放缓,但总人口基数仍然庞大,具有相当巨大的消费潜力。2018年全国居民人均可支配收入为28228元,同比实际增长6.5%。居民可支配收入增长速度明显高于人口自然增长速度,更加说明了这一问题。

国家体育总局相关数据显示,2018年中国运动人口达4.34亿,占总人口数量的31%,较2013年相比增长了14.21%,增长势头非常明显;据中国登山协会相关数据,2018年中国泛户外运动人口达1.45亿人,占有运动人口的33%。也就是说,有三成以上的运动人口参与了泛户外运动。相对于人口占比较大的球类运动、室内健身运动来说,泛户外运动人口的增长比例是其中较为明显的。当然,其中即包括了传统意义上的登山、徒步、攀岩等核心户外运动类别,也包括了运动自行车、越野跑、休闲露营等群众基础更加广泛的户外运动类别。

2013年与2018年中国运动人口比较

2、中国户外用品消费者基本属性

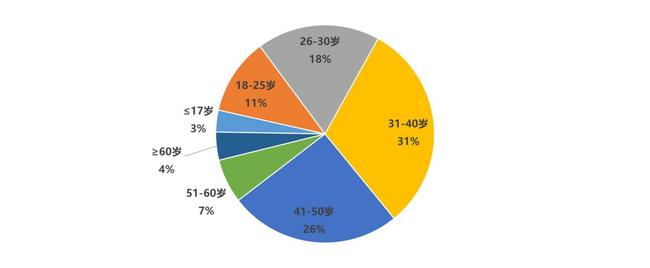

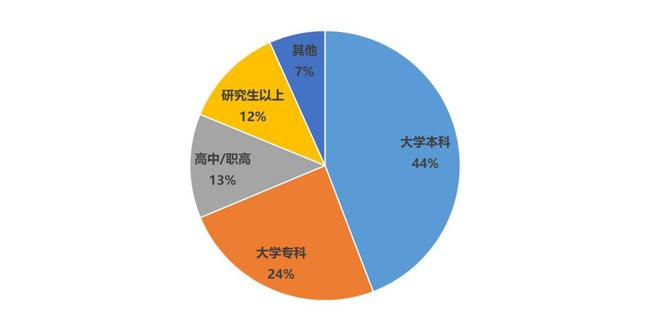

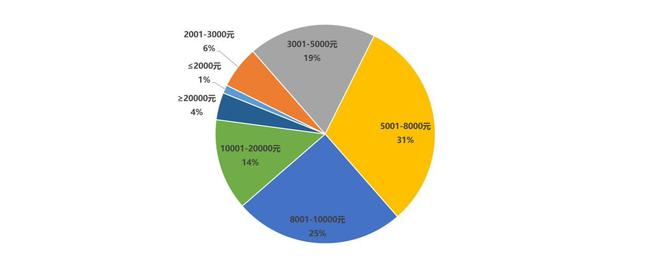

以下一组统计,显示了中国户外用品消费者的基本属性。男性积极性较强、年龄偏向成熟、相对较高的受教育程度以及相对较高的收入水平,为基本体现。

由于户外运动在时间成本和消费成本上相对要求较高,对25岁以下的消费者相对不是很友好。但随着消费者消费能力和可支配时间的上升,其参与户外运动的积极性仍然呈现较为需求旺盛状态。同时,随着国内更多户外运动赛事项目的蓬勃发展,消费者的选择性也愈发多样化,可以根据自身的消费能力和可支配时间,参与多样化的运动。总体来说,所谓“中国户外运动人群高龄化”的假说并不成立,只是由于运动本身的特性在消费者能力和时间成本上,呈现出了一定所谓“高龄化”假象。在满足上述两点要求之后,消费者对运动及产品的消费欲望仍然是强烈的。

消费者性别构成

消费者年龄构成

消费者受教育程度构成

消费者月收入水平构成

3、中国户外用品消费者的运动特性

以下一组数据,反映了中国户外运动消费者参与运动的一些特性。需要说明的是,由于本次调研采取随机模式,由于被访者的主动性因素,数据相对带有一定的偏向性。我们也将在今后的持续调研中,更多地收集被动被访者问卷,从而平衡数据偏向性影响。

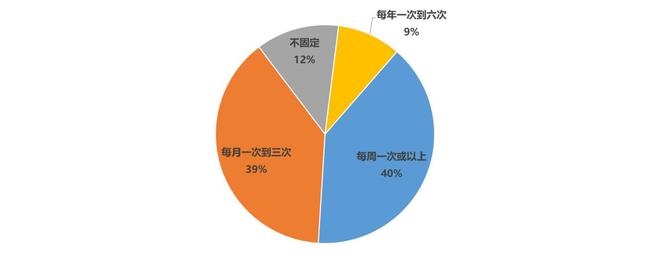

从运动频率上来看,以每周一次或以上及每月1-3次为主流,相对来说保持了较高的运动频率。其中,40%的被访者保持着至少每周一次的运动频率,可将其归纳为“生活方式化”的运动人群。

消费者运动频率

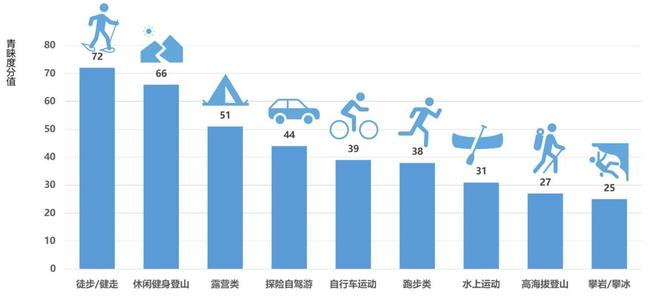

在对运动项目的访谈总,徒步/健走、休闲健身登山及露营类运动类型最为流行。这三类运动项目都有着共同的特性:强度适中、对场地和器械要求较低、运动时间成本较低。

消费者参与的运动类型

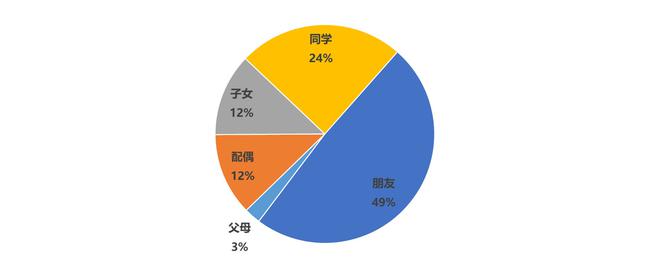

在有关亲友参与度的访谈中,被访者影响力最大的为朋友、其次为同学。由于近年来移动网络社交技术的发展,使朋友、同学等亲友关系更少受到地域影响,导致其成为消费者影响圈子的主要构成部分。

另一方面,以家庭为单位的运动模式尚有待进一步开发。

消费者共同运动的影响范围

4、中国户外用品消费者的消费偏向性

针对消费者消费行为偏向的调研带有一定的主观因素,因此也因调研人群的局限性带有相应的主观因素影响。以下数据仅就本次调研数据进行研究,不能够完全代表全属性中国消费者对户外用品的偏心性特征。

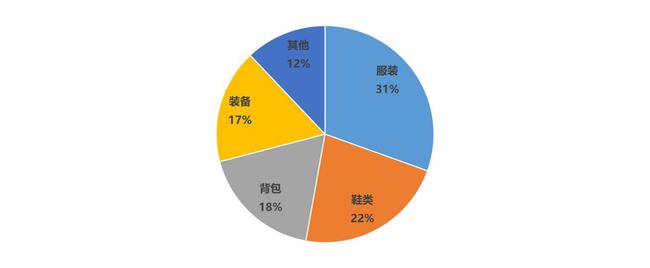

在对产品品类的消费者调研中,消费者问卷数据与市场实际数据基本一致。考虑到消费者不具备市场研究中的产品品类分类判断能力,因此在实际的调研中对产品品类进行更加大众化的规划方式。其中服装类和鞋类产品仍然是其中主流。

消费者购买产品品类支出比

在针对购买渠道的调研中,我们对网络购买渠道进行了细分,同时也在调研问卷中对各种平台的类型进行了解释和举例,以便消费者能提供更加清晰的数据参考。

整体网络消费渠道占所有购买渠道的42%以上,较市场销售状况占比略高。主要是受通过网络模式开展调研,带来的数据偏向性影响,但并不影响对宏观数据的具体分析。其中值得关注的是,专业户外网购平台的占比明显较高,这与中国网购消费行为的整体趋势趋于一致。在网购购物模式成熟的今天,专业化、有针对性的网络销售平台更加能满足特定消费人群对特定产品的个性化需求。

消费者购买渠道偏好

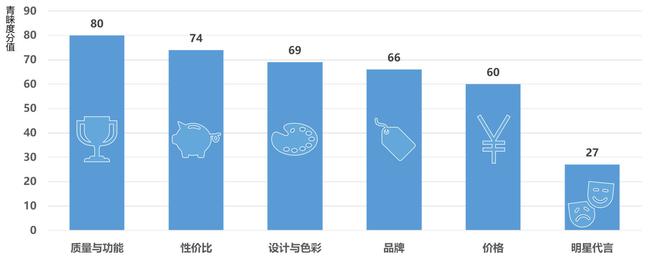

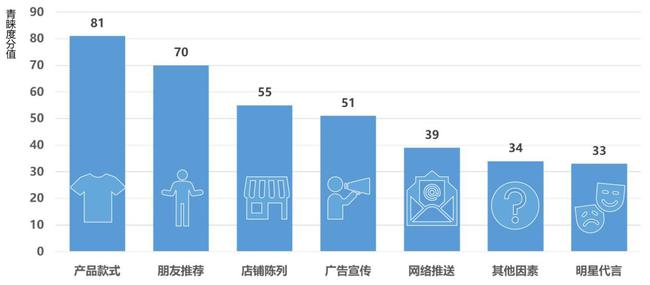

由于户外运动产品更加强调功能性,在消费者日渐成熟的前提下,其对产品的功能性愈发看中。另一方面,在推广影响力层面,产品的款式影响力更大,反映出在满足消费者对产品功能基本需求的前提下,对产品下一个层次的需求愿望。

值得关注的是,在针对明星代言的相关选项中,中国户外运动消费者并没有表现出较高的热情。这一点与体育用品、时尚产品相关数据,具有明显的差异性。

消费者购买决定影响因素

消费者购买广宣影响力偏向

经过20余年的发展,中国本土户外品牌日渐强势,中国的户外用品消费者对品牌产地属性的认知也愈发模糊。最终呈现出有64%的被访者对产品的品牌产地并不关心。在这一点上,对中国本土品牌的发展是相对有利的。

消费者国内外品牌倾向

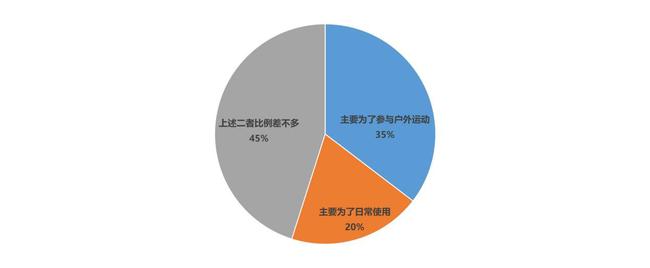

在对产品市场场景的偏心性上,消费者更倾向于能够兼顾运动与日常使用的产品类型。这一问题也对应了消费者对产品购买决定因素及广宣影响力方面的数据。相对欧美消费者,中国消费者更加强调产品的通用性。

消费者购买产品用途倾向

根据《2018中国户外用品市场报告》整理。(sama)